相続不動産の売却・親族間売買なら|中野リーガルホーム

お問い合わせ9:00〜19:00(無料相談実施中)03-6300-9578

- お問い合わせ・ご相談予約

相続不動産の売却・親族間売買なら|中野リーガルホーム

お問い合わせ9:00〜19:00(無料相談実施中)03-6300-9578

「親が住んでいた家を相続したけれど、兄弟姉妹とどう分ければいいの?」 「不動産を売却せずに、相続人全員が納得できる方法は?」

そんな悩みを抱える方に知っていただきたいのが、「代償分割」という相続方法です。

相続した不動産を売却して分割する時に、代償分割を選択した方が良いケースとは? 代償分割のメリット、手続きの流れや注意点などについてご説明します。

目次

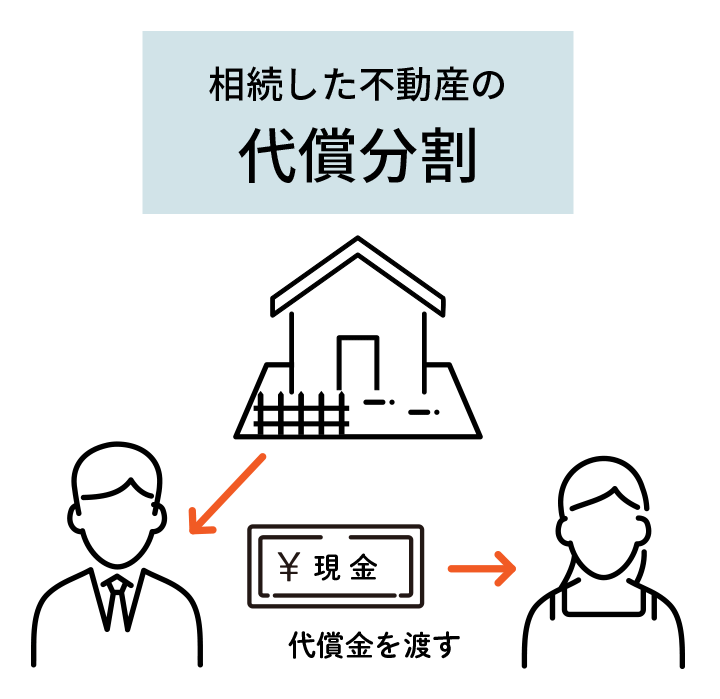

相続では、家や土地などの「分けにくい財産」をどう分けるかが大きな課題になります。その解決方法のひとつが「代償分割」です。

代償分割とは、特定の相続人が不動産などの財産を相続し、他の相続人に代わりとなる現金(代償金)を支払う方法です。

たとえば、亡くなった親の家に長男が住んでいて、他の兄弟姉妹は別の場所で暮らしている場合。その家を長男が相続すると、他の相続人には何も残らないように見えます。そこで、長男が家を相続し、他の相続人に代償金を支払うことで公平に分けるのが代償分割です。

代償分割には「不動産を売却する場合」と「売却しない場合」があります。

このページでは、不動産を売却して代償金を支払うケースについてご紹介します。

相続した不動産に誰も住む予定がない場合や、相続税の支払いが難しい場合は、売却して現金に換えたうえで分けることがあります。このとき、分け方には2つの方法があります:

一見すると、換価分割の方が「みんなで売って分ける」ので公平に見えるかもしれません。

しかし、実際には税金の負担に差が出ることがあるため、注意が必要です。

たとえば、相続税には「小規模宅地等の特例」という制度があります。これは、亡くなった人が住んでいた土地を相続する場合、相続税評価額を最大80%または50%減額できる制度です。この特例は、同居していた相続人や配偶者など、条件を満たす人だけが使えるため、換価分割では使える人と使えない人で税額に差が出ることがあります。

また、不動産を売却した後には「譲渡所得税」がかかりますが、これにも特例があります:

これらの特例も、誰が売却するか・どんな条件を満たしているかによって適用できるかどうかが変わります。

代償分割と換価分割は、見た目は似ていても税務上の扱いや手続きが大きく異なることがあります。

遺産分割協議書の書き方によっては、贈与税がかかってしまうケースもあるため、注意が必要です。

「どちらの方法が自分たちに合っているのか」「税金の負担を減らすにはどうすればいいか」そんなときは、相続と不動産に詳しい専門家に相談するのが安心です。中野リーガルホームでは、司法書士と不動産の資格を持つスタッフが、相続と売却の両面からサポートいたします。

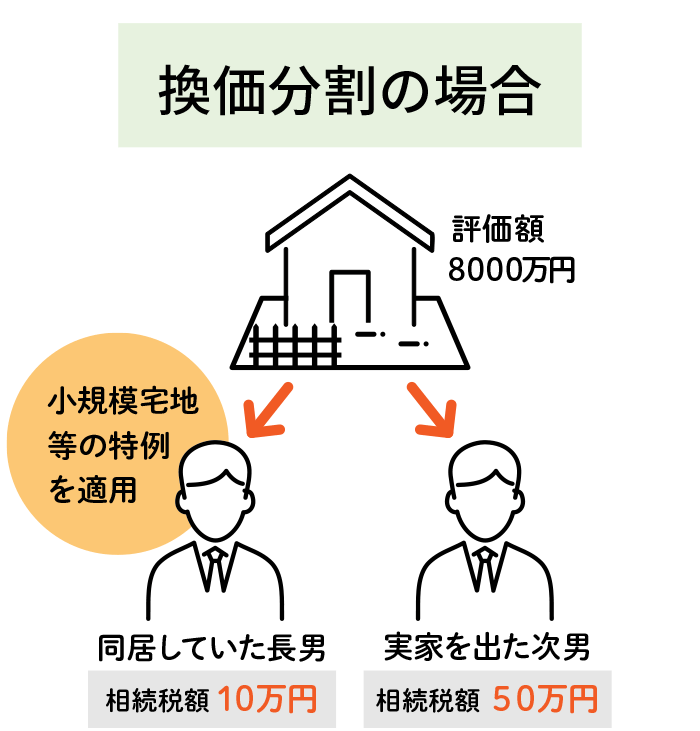

ここでは実際の相続の場面を想定して「換価分割」と「代償分割」の違いをわかりやすく説明します。

ある家庭で、お母様が亡くなり、残された財産は実家の不動産(評価額:8,000万円)のみでした。 相続人は兄弟2人で、次のような状況です。

各自の取得分を1/2ずつとした場合、そのまま計算すれば相続税も当然同額になります。

しかし、このケースでは長男が「小規模宅地等の特例」を使えるため、土地の評価額を80%減額できます。長男の持分となる4000万に対してのみ適用されますので、それぞれの相続税額を計算すると、

それぞれの課税価格の合計、遺産総額は4800万円となります。この金額を基に相続税額を計算します。

この分割方法では、相続税の負担に差が生じてしまいます。

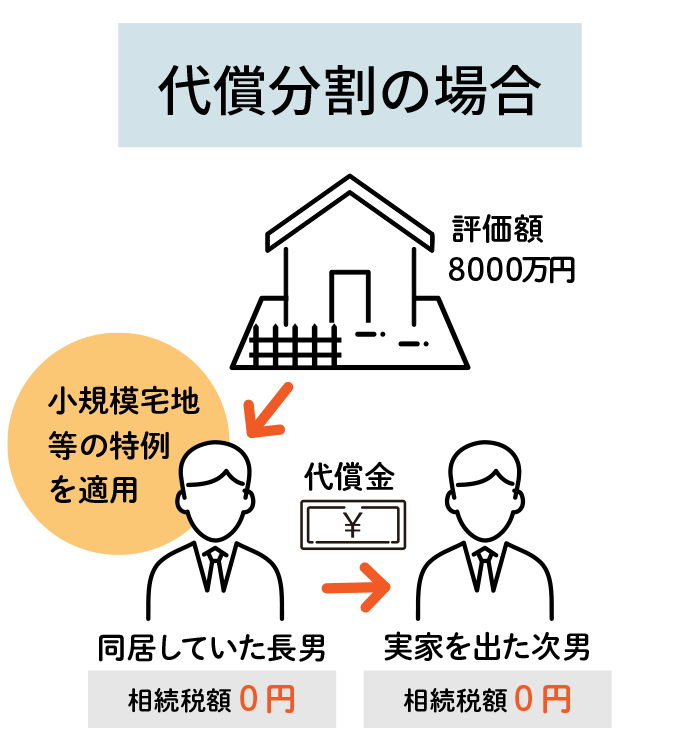

長男が不動産を取得し、次男に代償金4000万円を支払うこととして代償分割を行った場合で改めて計算してみます。

それぞれの課税価格の合計、遺産総額は4000万円となります。

課税遺産総額は0円となりましたので、相続税はかかりません。

このように、代償分割を利用することで大きく節税でき、税負担を平等あるいは差額を少なくすることができるケースがあるのです。不動産の評価額や特例の適用条件によって、税負担が大きく変わるため、分割方法の選び方はとても重要です。

前の章で見たように、代償分割を使えば相続税がかからないケースもあることがわかりました。 しかし、相続した不動産を売却した場合には、別の税金がかかることがあります。

不動産を売却して利益が出た場合、つまり売却価格が取得費を上回った場合には、その利益に対して「譲渡所得税」が課せられることになります。譲渡所得税は売却の翌年に確定申告をして納税をします。

換価分割を行った場合では、相続人各自に譲渡所得税が課せられますが、代償分割の場合では不動産の名義人となり売却した相続人にのみ譲渡所得税が課せられる事になります。

| 分割方法 | 誰が売却する? | 誰に譲渡所得税がかかる? |

|---|---|---|

| 換価分割 | 相続人全員で共有 → 売却 | 相続人それぞれにかかる |

| 代償分割 | 不動産を取得した人が売却 | その人だけにかかる |

また、譲渡所得税が発生した場合は、所得(収入)が増えたとみなされるため、社会保険料にも影響することがあります。

特に注意が必要なのは:

このような人は、一時的に扶養から外れたり、保険料が高くなることもあるので、事前に確認しておくと安心です。

しかし、不動産を売ったときでも、条件を満たせば税金を減らせる制度があります。

代表的なものは:

これらの特例を使えば、譲渡所得税がかからない、または大幅に減ることもあります。利用が可能かどうか専門家に相談するのもよいでしょう。

以上のように相続不動産を売却後、分割する際に「代償分割」を選択する方がよいケースがあるのですが、実際に代償分割を行うに当たってはいくつか注意が必要な点があります。

まずは換価分割と代償分割、どちらを選択するべきか十分検討しておく必要があります。

そのためには、不動産の価格に始まり、税額はいくらになるのか、どのような特例を誰が利用できるのかなど様々な調査が必要になります。

例えば「小規模宅地等の特例」の利用には、土地の面積に決まりがあったり建物は対象にならないなど適用要件が複雑です。

また、対象となる土地を相続税の支払い期限より前に売却することもできませんので、代償金の支払いが売却後となる場合がある事、相続税は手持ちの現金で対応しなければならない、などの点にも注意が必要です。

そして実際には預貯金などの他の相続財産があることが多いので、それらの分割も含め様々な角度から調査・検討しシミュレーションを行う事をおすすめします。

代償金を決定するためには不動産の評価方法を決める必要がありますが、実は不動産の評価方法はいくつもあり、代償分割の場合はどの評価方法を選択するかというのが問題となってきます。

例えば、相続税の評価額や固定資産評価額で代償金額を算出すると実勢価格よりも2〜3割ほど低い価格となる場合があるため、代償金を受け取る側には納得がいかないかもしれません。

実勢価格で評価するとしても、実際にその価格で売却が出来るのかわからない事が問題となります。さらに売却が前提であれば、不動産を取得した相続人が支払うことになる売却手数料や譲渡所得税などの諸経費をどう計算に入れるかなど、細かい点まで話し合っておかなければ後々の揉め事となる可能性もあるでしょう。

代償分割をする際には、遺産分割協議書の作成が必須となります。遺産分割協議書に代償分割をした旨を記載しておかないと、代償金を「贈与」とみなされ贈与税が課せられてしまうことになります。

代償金の金額や支払期限なども合わせて記載しますので、相続人同士でしっかりと話し合いがなされた上で不備の無いよう作成しましょう。

以上のように、相続した不動産を売却して代償分割を行うには、まずどういった特例を誰が適用できるのか、代償金をいくらにすべきかなど多くの検討事項があります。

さらに遺産分割協議書の作成や不動産登記の手続き、相続税の申告までを期限内に終える必要がありますので、なるべく急いで取り掛かった方が良いでしょう。

相続不動産売却の流れについて詳しくはこちら

中野リーガルホームでは、不動産仲介業の資格も保有するWライセンスの司法書士が、相続手続きから不動産売却までワンストップでサポートいたします。

提携の税理士のご紹介もしておりますので、あちらこちらに依頼をして時間と費用を無駄にすることなく、スムーズで一貫したサポートをご提供いたします。

まずは面談をさせて頂き、詳しくお話を伺ったうえで、状況にあったプランのご提案をさせて頂きます。

初回のご相談は無料で承っておりますので、どうぞお気軽にご相談ください。